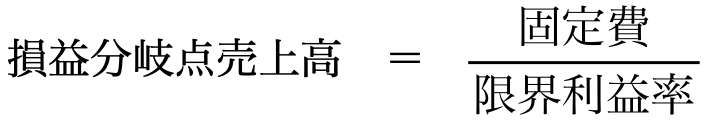

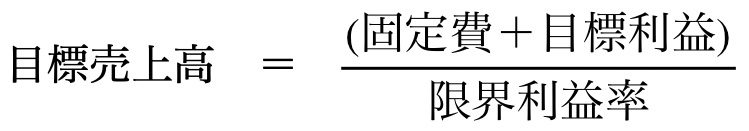

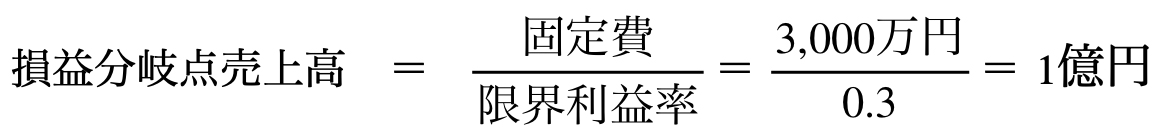

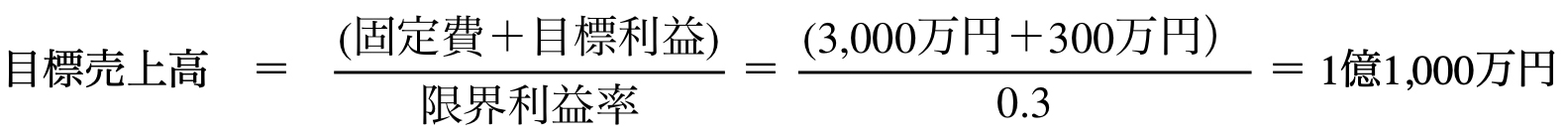

前回は、損益分岐点売上の考え方とその応用を考えました。その中で、売上至上主義は問題があると言いました。そんな考え方をP/L(損益計算書の略です)思考と言います。売上高をひたすら追求すれば事業の規模の拡大にはつながりますが、この考え方は実は非常に怖いところがあります。なぜかと言えば売上高は、ある意味「いけいけどんどん」である程度まではいくのですが、「薬物中毒」のごとく頭の中は「売上高」だけしか無くなってしまうのです。

P/L思考の経営者の会社は、気づいてみたら肝心な貸借対照表の「内部留保」が非常に少ない場合や果ては「欠損企業」に陥っていたと言うこともままあります。

企業は存続させることに意味があります。「企業30年説」と言う言葉を聞かれた方もあるかもしれません。会社は「設立5年で約85%の企業が消え、10年以上存続出来る企業は僅か6%、20年続く会社は0.3%、そして30年以上存続する会社は何と0.025%」だそうです。

逆説的に言えば30年間続いた企業は「老舗」と言われています。企業の使命は、永続すること(ゴーイングコンサーンと言います)です。にもかかわらず30年企業は、日本の定期預金の金利程度しかありません。その原因はB/S(貸借対照表の略です)思考がないからです。つまり、強靱な財務体質を作るための努力目標、言い換えれば、潰れない企業を作るための指標が自己資本比率なのです。

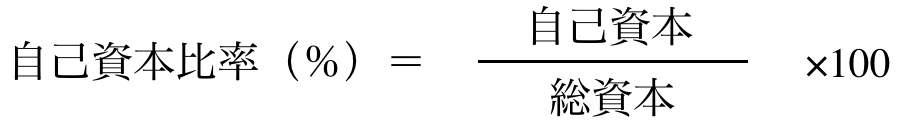

自己資本比率とは

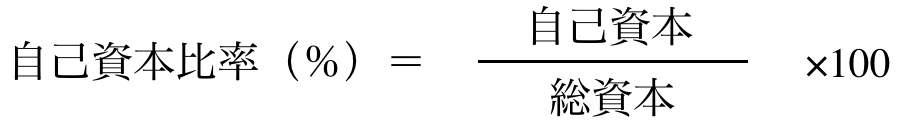

(1) 自己資本比率の算式

この算式の自己資本とは返さなくてもよい資本を言います。つまり、貸借対照表の貸方(右側)にある純資産の部が該当します。具体的には資本金+資本剰余金(配当をしたときなどで使う程度で余り使用頻度は高くありません)+利益剰余金(よう使う内部留保に近いものです)の合計額を言います。貸借対照表の貸方は、資金をどこから調達したかを示しています。結局、自己資本とは誰にも返済しなくてもかまわない資金を言います。

総資本とは、自己資本+他人資本(将来誰かに返済を要する債務です)を言います。具体的には貸借対照表の合計欄を言います。

(2) 自己資本比率は30%必要

自己資本比率は、よく「潰れない指標」と呼ばれています。業種によって違いますが、一般論としてこの指標が50%を超えていると倒産リスクがほぼ無い「超優良企業」とされ、40%以上だと倒産リスクの極めて少ない「優良企業」だと判断されます。この40%の根拠は、上場企業の平均値だと言われています。ちなみに中小企業だと10%内外で低迷しているのが実情です。

したがって自己資本比率が40%になるまでは、資金の伴う節税(例えば短期前払い費用や包装資材のまとめ買いなど)はしない方が良いと考えられます。キャッシュフローに優しい(資金の流失が伴わない)税額控除(例えば雇用促進税制や中小企業等投資促進税制など)は活用しても良いかもしれません。

「納税をする」とは別の言い方をすれば、「潰れない会社にするためのコスト」とも言えます。

(3) 自己資本比率の改善の方策~自己資本を多くする

まず、上記(1)の自己資本に着目してください。自己資本を良くするには二つの方法があります。

その一つは、税引き前の利益を積み上げることです。法人税の基本税率は、昭和49年の43.3%を最高に、この間9回の改訂により平成30年分では23.2%と約半分になっています。また、中小企業(期末資本金が1億円以下の法人)は、課税所得が800万円までは15%(本則では19%です)と大幅に軽減されています。したがって、以前より大幅に会社に貯まる内部留保の金額は増えます。このことを理解できない社長が多く、説明し納得していただくのには相当に苦労します。

もう一つは、資本金を増やすことです。会社の資金繰りの事情で社長個人の余剰資金を会社に貸し付けている例が多くあります。そうした場合、その貸付金(会社から見れば借入金)を元手に増資をすることです。資本金が過小なとことは、1,000万円までだと法人住民税の均等割は変わりませんので検討の余地はあります。この手法をデット(債務)・エクイティ(資本)・スワップ(交換)(DES、略してデスと呼びます)と言います。具体的には会社に対して貸付金(金銭債権)を有している社長(債権者)がその債権を自社(債務者)の株式に振り替えることをいいます。もし、多額の貸付金があっても、住民税の均等割は高くなっても資本金1億円までは法人税法上は中小企業なので一度検討してみてはいかがでしょうか。

(4) 自己資本比率の改善の方策~総資産を減少させる、その1、余剰な預金は極力減らす

今度は分母の自己資本に着目しましょう。当然のことながら、分母の数字が小さければ分子の数字がさほどでなくても、目安の40%をクリアーできます。

具体的な例で説明しましょう。分子の数字を例えば500万円とします。分母の数字が5,000万円だとすると自己資本比率は、(500万円÷5,000万円)×100なので10%になります。上記(2)で示した中小企業の平均値くらいになります。この分子を5,000万円から1,250万円にしたらどうでしょうか。すると(500万円÷1,250万円)×100なので潰れない指標の目安である40%をクリアします。

そうするためにはどんな方法があるでしょうか。B/Sに着目すると、右側(貸方)と左側(借方)は必ず一致すると言う会計の大原則があります。細かい原理は知らなくても構いません。ただ、覚えていて欲しいのは、右側の合計額を「総資本」と言い、資金をどこから調達したかを示しています。そのうち、いつかは誰かに返さないといけない資金を「他人資本」と言います。そして、上記(1)で説明したように誰にも返さなくてもいい資金を「自己資本」と言います。

左側(借方)は、右側で調達してきた資金をどのように運用したかを示しています。したがって、その合計額を「総資産」と呼びます。総資本には、「流動資産(1年以内に換金できるものや在庫から構成されています)」と「固定資産(1年を超えないと換金できないものや設備投資にかかった帳簿価格から減価償却を控除したものや土地などから構成されています)」から成り立っています。

自己資本=自己資産なので、自己資産の見直しをすることにより自己資本を少なくすることができます。まず、チェックしないといけないのは流動資産の預金です。今は、金融庁のお達し(金融機関の優越的地位の濫用)で表だってはできなくなりましたが、金融機関が融資をする条件として、金融機関の貸付金の一部を「融資を円滑にするために定期預金にお願いできませんか?」とお願いされることが散見されます。これを「歩積み両建預金や」「にらみ預金」と言ったりしますが、低金利の時代に多めに融資をして、それを定期預金にしてもらえればその金利差が金融機関の儲けになりますし、もし返済があやしくなればその定期預金を解約して返済金の一部に充てることができます。こんな定期預金は不必要なので即刻解約しましょう。

次に多いのは、いつも資金繰りを楽にしようと思って、例えば月末のピーク時の資金をいつも当座預金や普通預金にしている会社があります。こうした会社にお薦めなのは「当座借越契約」です。月末のピーク時に足らなくなった資金だけ金融機関から融資を受け、売掛金等の回収ができ次第返済をする契約です。この契約を締結すれば、少しだけの資金不足のタイム・ラグを少ない金利で済ますことができますし、日常的にピーク時の資金を持っていなくても会社の資金繰りに支障が無くなります。それと同時に、その資金のために金融機関から借りている運転資金を最小化でき支払利息の減少にもつながります。ただ、金融機関との信頼関係が前提ですので、支店長などに会社の状況を「月次決算報告書」で説明するなどの努力が不可欠です。

もちろんですが、無借金経営をすることが理想ですし、自己資本比率の高い会社は無借金経営をされている会社が多いことも事実です。ただ、金融機関との良好なお付き合いはすべきです。それは、「まさか」というときの資金需要があるときのためだけでなく、金融機関が持っている情報力やノウハウを活用するためです。例えば、得意先や不動産などの情報や会社をその金融機関がどのように評価しているかが分かります。

(5) 自己資本比率の改善の方策~総資産を減少させる(その2、売上債権を減らす)

次に着目したいのが、売上債権(受取手形や売掛金)を減少させることです。売上高を上げることはP/L的思考の代表的な考え方ですが、売上高を上げることが会社の資金の獲得の必須条件です。

問題はその売上高により生じた相手方からお金をもらう権利(これを売上債権と言います)をどのように管理しているかです。理想は、商品やサービスを提供したと同時に現金をもらうことです。そうすれば、長期間回収できない売上債権も発生しませんし、回収不能(貸倒れ)にもなりません。

反対に、営業マンに過度な売上高のノルマを課す営業方法をとるなどした場合や、売上高の多寡により給料が決まる歩合制を採っていたら「架空売上」が発生するリスクが生じます。

売上債権が少なくなればなるほど「総資産」は減少します。まずしなければならないことは、売上債権の分析です。

受取手形を貰っているところは、現金化するまで相当の月日が必要です。今は少なくなったでしょうが業界によっては「台風手形」や(210日サイト、振出日から決済日まで210日の長期手形、古来より9月1日前後に台風が多いのでそのようなネーミングなったと言われています)や「お産手形」と言って(お産になぞらえて決済まで十月十日という超長期手形)と言った信じられない手形が業界(例えばきもの業界)によっては存在します。

こんな手形を持っていたら売上代金が上がれば上がるほど運転資金が必要になります。得意先と交渉をして、受取手形での決済をやめてもらうか、そのサイトを極力小さくしてもらうか、少なくても半金・半手(半分現金で残りの半分を手形)にしてもらうことが大事です。交渉ごとなので、何かのサービスを付加するか、単価の引き下げを交渉材料にしても悪くは無いでしょう。

それでも、受取手形が残るときは、仕入債務(買掛金等)に手形を裏書きするか、安い金利で銀行割引してもらうことで「受取手形」という妖怪のようなものが「総資産」から無くなります。

受取手形は、やっかいなものですからそれで決済しないと仕方ないときの前提としては「与信管理」が必要です。「与信管理」とは、得意先の経営状況を判断して「正常先」なのかどうかを確かめます。そのときに必要なものとしては、得意先の決算書や税務申告書を入手したり、金融機関やリサーチ会社からの「与信情報」の提供を受けることです。前述したように、金融機関との良好な関係はそんな時に役立ちます。また、その評価により、「与信限度」と言って取引ができる上限を設けることが有効です。

次に、売掛金です。有効な手法として「年齢調べ」があります。取引先1件ごとの売掛台帳を作成して、それがいつ発生して、いつ回収されているかをチェックすることです。その回収までに長期間かかっていたり、回収期間に「ムラ」があるところは要注意です。その売上先との取引条件などを記した「契約書」を結んでいるかどうか、また新規の取引先の場合は「契約書」を作成し、それが正しく履行されているかどうかを常に確認しましょう。

有能な営業マンは、その取引先が信用できるかどうかの勘所を知っているようです。例えば、トイレがきちんと掃除されているかどうか、また、受付の人の対応や社内の空気などで分かるそうです。デジタル情報より「アナログ」情報の方が信じられる場合もあります。債権の回収では利益を生みません。場合によっては弁護士などに相談したり、いざとなったらその売掛金を債権回収機関に売買することも可能です。しかし何より大事なことは、不良債権を作らないようにきちっとした管理や情報の収集をすることです。

(6) 自己資本比率の改善の方策~総資産を減少させる(その3、在庫を極力少なくする)

意外に効果的に総資産を減少させる方法は在庫を減らすことです。中高年になると、加齢によりよほど意識していないとおなか周りが気になるものです。在庫もそれと同じく、よほど意識していないとついつい在庫過多になってしまします。

経営者や営業マンの潜在的な意識の中で醸成されるものが、「注文即納品」です。そうなると商品のラインナップを増やし、色やサイズもそろえなければなりません。すると、必然的に在庫過多になり、その取扱商品が流行ものであれば、売れ残りを生じさせることになり、バーゲンセールなどで見切り販売するか、食品等で消費期限や賞味期限などがあるものは商品を廃棄することになります。

そうしたことに陥らないようにするため、編み出されたものにトヨタの「カンバン方式」があります。日本の大規模製造業は、子会社、孫会社、ひ孫会社など「立て系列」の「重層型」になっています。「カンバン方式」は、従前の常識を根幹から変える画期的な発想、つまり在庫を持たない、つまり「明日生産する部品は看板に書き込み」それを見た納入業者はそれを見て、あらかじめ定められた部品と数量、納入時間を厳守しなければペナルティーが課せられるというものでした。究極の在庫ゼロ作戦です。

業種、業態により在庫を極限までにゼロに近づけると言った発想の転換が必要になります。そのための工夫や知恵を業界の先進的なところから学ぶとか、営業マン以外の社員からその発想を聞き出すことにより意外な知恵が出てくるものです。

また、消化仕入れ(売上げ仕入れ)のように販売所の一部を貸すといった発想や委託販売では在庫のリスクはなくなります。

それと、大事なことは商品の実地棚卸です。最近ではコンピュータのソフトによって在庫管理をしているところが増えてきていますが、少なくても決算のときは実地の棚卸をして、ソフトの理論値との差額を突き止めることです。そのことにより、在庫の横流しやソフトの不正入力などがないかが検証できます。したがって、実地の棚卸には、営業マンやPCのソフトへの入力をしていない社員に棚卸をしてもらうなどの工夫で内部牽制制度ができる副産物もできます。

(7) 自己資本比率の改善の方策~総資産を減少させる(その4、仮勘定をなくす)

B/Sの流動資産の中には、貸付金(誰かに将来の返済を条件にお金を貸したもの)や立替金(役員、従業員、取引先などが払うべきお金を会社が一時的に立て替えたもの)、仮払金(用途が不明な支出で、あとでその原因を究明して適切な勘定科目に振り替えるべきもの)という勘定科目があります。これを「仮勘定」と呼びますが、その金額が異常に大きな会社があります。ここにも、チェックの目を入れることが大事です。

「仮勘定」中には、社長や特定の者が不正流用しているケースや粉飾の手段として使われていることもあります。原因を早期に解明し、もし「不正」なものや「不正常」なものがある場合には、該当する者に「返済計画書」や「債権確認書」を取り交わし、きちんと返済させることが肝要です。また、その金額が大きく問題があると認められるものについては早く弁護士などに相談しましょう。

こうした「仮勘定」の大きな会社は、「金融機関」や「税務署」が不信と感じる一番大きなものです。ずるずると「仮勘定」に置いておくのではなく、むしろその芽を早く取り除く必要があります。そして、そうしたものが発生しないような経理規定を作るべきでしょう。

(8) 自己資本比率の改善の方策~総資産を減少させる(その5、固定資産を減らす)

総資産を減少させる最後の項目として固定資産の減少について考えてみましょう。固定資産とは、「会社の収益の源泉となることを前提として取得した投下資産で、長期間の使用ができるもので、その金額が大きいもの」を言います。機械、車両、建物などの償却できるもの(減価償却資産)と償却ができない土地が主なものです。かたちが見えるものなので「有形固定資産」と言います。また「営業権」「特許権等」「ソフトウェア」などのかたちが見えないものを「無形固定資産」と言います。その他「投資有価証券」「子会社株式」のような「投資その他の資産」からなります。

大事なことは、今の流行語でコスパ(コストパフォーマンスの略語で費用対効果を意味します)をどれだけ意識した投資が必要です。

個人的には、利益を直接生まない事務所は賃貸の方が良いと考えます。もし、土地を購入して、そこに自社物件を建てれば使い勝手は良くなるのでついつい購入する「土地神話」がありますが、これから先は、AI技術の発展に伴い10年先が読めない時代になります。どんな時代にも即応できるように、多少の不便さはあっても賃貸物件にすれば、償却のできない土地が総資産を増やすことはないと思います。

同じく、機械や車両もリースにすることも考えた方が良いのではないでしょうか。ただし、リース物件は会計基準の変更より資産計上となりましたが、メンテナンスなどのことを考えると購入をするかどうか、慎重に考えるべきでしょう。